公開日 2021年01月01日

更新日 2020年12月31日

所得控除の種類と控除額

雑損控除

内容

あなたや、前年中の総所得金額等が48万円以下の配偶者その他の親族で生計を一にする方が、前年中に災害や盗難、横領等によって住宅や家財など(たな卸資産は除く)に損害を受けた場合や、あなたが災害等に関連してやむを得ない支出をした場合

控除額

次のいずれか多い金額

1.(損失の金額-保険金等による補てん金額)-総所得金額等の合計額×10%

2.(災害関連支出の金額-保険金等による補てん金額)-50,000円

医療費控除

内容

前年中のあなたや生計を一にする配偶者その他の親族のために一定金額以上の医療費を支払った場合

控除額

医療費-保険金などで補てんされた金額-(100,000円または総所得金額等の合計額×5%のいずれか少ない方)

・限度額2,000,000円まで。

社会保険料控除

内容

前年中にあなたや生計を一にする配偶者その他の親族が負担することになっている健康保険料、国民健康保険税、後期高齢者医療保険料、国民年金保険料、介護保険料、国民年金基金の掛金、任意継続保険料などで、あなたが支払ったり、給与から差し引かれたりした保険料がある場合

※生計を一にする配偶者その他の親族が受け取れる年金から天引き(特別徴収)されている国民健康保険税、後期高齢者医療保険料、介護保険料はあなたの控除の対象にはなりません。

控除額

支払った金額

小規模企業共済等掛金控除

内容

前年中にあなたが小規模企業共済制度および心身障害者扶養共済制度に基づく掛金等を支払った場合

控除額

支払った金額

生命保険料控除

内容

あなたが生命保険や生命共済などについて、保険料を支払った場合

控除額

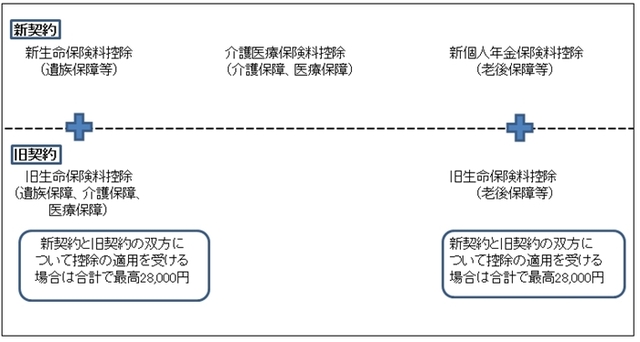

※平成25年度から

新契約の場合

平成24年1月1日以後に締結した保険料等

旧契約の場合

平成23年12月31日以前に締結した保険料等

それぞれの保険料について次の計算にて控除額を算定し、それぞれの控除額を合計します。

(最高70,000円)

1.支払った保険料が、新契約の保険料の場合

(新生命保険料、介護医療保険料及び新個人年金保険料)

支払額 :12,000円以下

控除額(A):支払った保険料の全額

支払額 :12,000円超32,000円以下

控除額(A):支払った保険料の合計額×1/2+6,000円

支払額 :32,000円超56,000円以下

控除額(A):支払った保険料の合計額×1/4+14,000円

支払額 :56,000円超

控除額(A):28,000円

2.支払った保険料が、旧契約の保険料の場合

(旧生命保険料及び旧個人年金保険料)

支払額 :15,000円以下

控除額(B):支払った保険料の全額

支払額 :15,000円超40,000円以下

控除額(B):支払った保険料の合計額×1/2+7,500円

支払額 :40,000円超70,000円以下

控除額(B):支払った保険料の合計額×1/4+17,500円

支払額 :70,000円超

控除額(B):35,000円

3.新契約と旧契約の保険料がある場合

下記の(1)~(3)のいずれかを選択

(1).新契約のみを適用する場合

…(A)の計算式にて算定した控除額

(2).旧契約のみを適用する場合

…(B)の計算式にて算定した控除額

(3).新契約と旧契約の双方について控除の適用を受ける場合

…(A)によって算定した金額と(B)によって算定した金額の合計額(最高28,000円)

地震保険料控除

内容

あなたが地震保険料を支払った場合

控除額

支払った保険料の合計額×1/2

・限度額25,000円まで。

・支払った保険料が平成18年末までに締結した長期損害保険契約に係るものの場合

・長期損害保険契約のみの場合は限度額10,000円まで。地震保険料控除とともに適応する場合は地震保険料控除と合わせて限度額25,000円まで。

支払額:5,000円以下

控除額:支払った損害保険料等の全額

支払額:5,000円超15,000円以下

控除額:支払った損害保険料の合計額×1/2+2,500円

支払額:15,000円超

控除額:10,000円

障害者控除

内容

あなたや、配偶者その他の親族(配偶者控除や扶養控除を受ける方に限る)が、その年の12月31日(年の途中で死亡した場合には、その死亡日)の現況において障がい者や特別障がい者である場合

控除額

障がい者一人につき 260,000円

特別障がい者である場合 300,000円

寡婦控除

内容

夫と離別や死別した後、再婚していない方や夫が生死不明の方で以下のどちらかに該当する方

要因:離別・死別・生死不明

扶養親族:必要

合計所得:500万円以下

要因:死別・生死不明

扶養親族:不要

合計所得:500万円以下

控除額

260,000円

ひとり親控除

内容

ひとり親の方で下記の1~3のすべてに該当する方

1.その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと

2.下記の条件をすべて満たす生計を一にする子がいること

・総所得金額48万円以下

・他の人の被扶養者(同一生計配偶者や扶養親族)になっていないこと

3.合計所得金額が500万円以下

控除額

300,000円

勤労学生控除

内容

あなたが各種学校や専修学校の生徒、職業訓練法人の認定職用訓練生で一定の要件に該当する方で前年中の合計所得金額が75万円以下であり、かつ、自分の勤労によらない所得が10万円以下の場合

控除額

260,000円

配偶者控除

内容

あなたと生計を一にする前年の合計所得金額が48万円以下の配偶者を有する場合

控除額

一般配偶者 330,000円

老人配偶者(70歳以上) 380,000円

配偶者特別控除

内容

あなたの前年中の合計所得金額が1,000万円以下で、生計を一にする配偶者の前年の合計所得金額が48万円を超え、133万円未満の場合

控除額

| 控除を受ける人の合計所得金額 | ||||

| 900万円以下 |

900万円超 950万円以下 |

950万円超 1,000万円以下 |

||

|

配 偶 者 の 合 計 所 得 金 額 |

48万円超 95万円以下 |

38万円 | 26万円 | 13万円 |

|

95万円超 100万円以下 |

36万円 | 24万円 | 12万円 | |

|

100万円超 105万円以下 |

31万円 | 21万円 | 11万円 | |

|

105万円超 110万円以下 |

26万円 | 18万円 | 9万円 | |

|

110万円超 115万円以下 |

21万円 | 14万円 | 7万円 | |

|

115万円超 120万円以下 |

16万円 | 11万円 | 6万円 | |

|

120万円超 125万円以下 |

11万円 | 8万円 | 4万円 | |

|

125万円超 130万円以下 |

6万円 | 4万円 | 2万円 | |

|

130万円超 133万円以下 |

3万円 | 2万円 | 1万円 | |

扶養控除

内容

あなたと生計を一にする前年の合計所得金額が48万円以下で16歳以上の親族を有する場合

ただし、非課税限度額の判定には、16歳未満の扶養親族であっても対象になります。

控除額

一般の扶養親族(16~18歳、23~69歳) 330,000円

特定扶養親族 (19~22歳) 450,000円

老人扶養親族 (70歳以上) 380,000円

同居老親等(70歳以上の同居の直系尊属) 450,000円

税額控除の種類と控除額

人的控除の差の調整控除額

内容

税源移譲によって生じた所得税と町県民税の人的控除の差額に起因する負担増を調整する為の控除。

人的控除の差額と計算方法は下記参照。

対象者=町県民税納税義務者

控除額

差額と計算方法は「人的控除の差の調整控除額」をご覧ください。

外国税額控除

内容

日本国外において、その国の法令に基づき所得税や住民税に相当する税が課税された時は、二重課税を防ぐ為に、町県民税において下記の方法により控除を行います。

・所得税において控除しきれない場合、県民税の所得割額から下記の控除額を控除し、県民税で控除しきれない場合は、町民税の所得割額から下記の控除額を限度に控除します。

控除額

・所得税における控除額(A)の計算

所得税×(国外所得総額/所得総額)

・県民税における控除額の計算

A×12%

・町民税における控除額の計算

A×18%

配当控除

内容

所得割の納税義務者の総所得内に、内国法人から支払を受ける剰余金の配当等がある場合に控除を行います。

ただし、私募公社等運用投資信託等の収益の分配や申告しないことを選択した特定配当等は除外となります。

控除額

配当所得の金額×2.8%(町1.6% 県1.2%)

・配当の種類によっては、控除額は異なる場合があります。

寄付金税額控除

内容

前年中に栃木県又は壬生町の条例で指定された寄付金及び町長が特に認める寄付金団体に寄付した場合

(注)国及び政党等に関する寄付金は対象外

ふるさと納税については「ふるさと納税制度の税金の控除について」をご覧ください。

(都道府県、市区町村に対する寄付金)

控除額

※{(寄付金の額と総所得金額等の30%のうち少ない方の金額)-2,000円}×10%

住宅借入金等特別税額控除

内容

前年分の所得税において住宅借入金等特別控除の適用を受けた場合、AからBを控除した金額

A.前年分の所得税に係る住宅借入金等特別控除額(特定増改築等に係る住宅借入金等の金額又は平成19年若しくは平成20年の居住年に係る住宅借入金等の金額を有する場合には、当該金額がなかったものとして計算した金額)

B.前年分の所得税の額(住宅借入金等特別控除等適用前の金額)

配当割額又は株式等譲渡所得割額の控除

所得割の納税義務者が前年において配当割または株式譲渡所得割が課税された場合に、翌年4月1日の属する年度分の個人住民税申告書(確定申告書含む)にこれらの金額を記載した場合には、その相当額を所得割額から控除する。